Phân tích cổ phiếu CTR Tổng Công ty Cổ phần Công trình Viettel

Xét bối cảnh thị trường hiện tại, thiết nghĩ nếu có sẵn khoản vốn nhàn rỗi, Nhà đầu tư có thể chọn những cổ phiếu mang tính ổn định, ít chịu tác động của Lạm phát, suy thoái kinh tế, bất ổn chính trị toàn cầu hay rủi ro tỷ giá mà có mức giá vẫn đang còn phù hợp, ít rủi ro thay vì đem tiền đầu tư những cổ phiếu thuộc các ngành: 1. Đang thịnh hành và có dấu hiệu nóng (Bất động sản khu công nghiệp/Sản xuất/Hưởng lợi CTTM); 2. Vẫn đang trong quá trình suy giảm, chưa có dấu hiệu phục hồi (Nông nghiệp); 3. Biến thiên lớn từ tác động vĩ mô (Dầu khí..) hay những cổ phiếu đã phản ánh gần hết giá trị thực (trong trung hạn) vào giá cả (FPT; MWG; PNJ,…).

Cụ thể hơn, nếu xét đến cổ phiếu CTR, ta xét qua bộ tiêu chí đánh giá cổ phiếu khá hữu hiệu và bao quát – tiêu chí 4M của ngài Phil Town như sau:

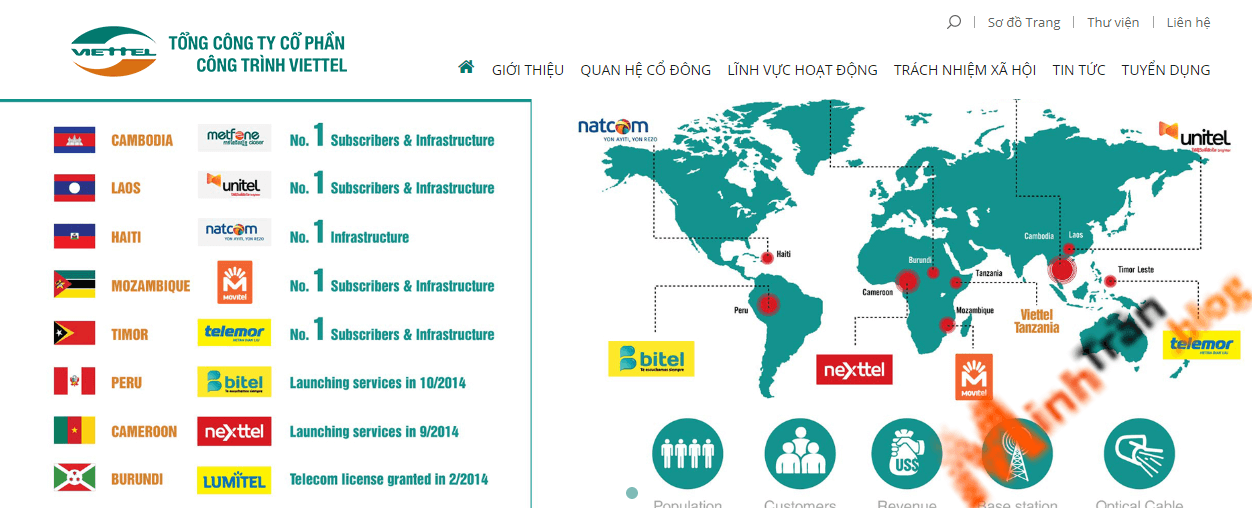

Meaning: CTR có tuổi đời chừng 26 năm (since 1993), vốn xuất thân là một công ty công trình của tập đoàn Viettel. Sau đổi tên là Tổng Công ty Cổ phần Công trình Viettel (là Tổng công ty thứ 4 của tập đoàn). Tập đoàn Viettel đang nắm giữ khoảng gần 38 triệu cổ phiếu CTR (hơn 73%).

Hiện nay mô hình hoạt động của CTR xoay quanh 4 mảng chính đó là: Xây lắp truyền thống, Vận hành – khai thác hạ tầng viễn thông cho

Bên cạnh đó, mục tiêu đến năm 2025, Tổng công ty chuyển dịch từ nhà thầu xây lắp trở thành nhà đầu tư hạ tầng cho thuê (định hướng mô hình Công ty tháp – TowerCo – chính là mảng cho thuê hạ tầng BTS/Small cell/DAS mới, trong đó bao gồm doanh thu dịch vụ vật tư cố định băng rộng).**

Moat: Ngành viễn thông có thể nói là ngành có điều kiện,

Nhờ mối quan hệ cùng tập đoàn (Viettel), với định hướng đầu tư vào hạ tầng trạm phát sóng BTS/Small-cell và ăng-ten DAS để phục vụ nhu cầu sử dụng mạng internet 4G/5G tốc độ cao cho các hoạt động tốn nhiều băng thông như game online, xem video trực tuyến,… ngày càng lớn của người tiêu dùng, CTR được hưởng lợi khá nhiều khi có thể tận dụng nguồn quỹ đất và hạ tầng sẵn có của các đơn vị như Viettel Telecom, Viettel Global có độ bao phủ toàn Việt Nam.

Nhưng lợi thế cũng là rủi ro của doanh nghiệp khi mà việc mở rộng biên lợi nhuận của CTR sẽ gặp khó khăn bởi doanh thu quá phụ thuộc vào Tập đoàn. Nhu cầu xây lắp bão hòa cũng như chính sách đấu thầu chặt hơn. Có lẽ việc tiết giảm chi phí và đẩy mạnh dịch vụ vận hành – khai thác là biện pháp duy nhất.

Financials: Sau khi xem xét về triển vọng phát triển, ta cần nắm bắt tình hình sức khỏe của doanh nghiệp hiện tại. CTR không có nợ vay, các khoản nợ ngắn hạn trong BCTC đã kiểm toán mới nhất đều mang tính chất chiếm dụng vốn (capital tie-up).

Vì doanh nghiệp chỉ mới định hướng đẩy mạnh mảng vận hành – khai thác từ năm 2017 và mảng xây lắp tạm thời vẫn là chủ đạo nên nếu nhìn vào Khoản phải thu của CTR thấy có chiếm đến hơn nửa Tổng tài sản, trong đó đa phần là phải thu từ khách hàng trong cùng tập đoàn – chính là hai đơn vị mật thiết đã nói ở trên là Tổng Công ty Viễn thông Viettel và Tổng Công ty Mạng lưới Viettel. Khoản phải thu này vẫn nhỏ hơn Khoản phải trả nên tổng kết lại CTR có cơ cấu tài chính khá lành mạnh.

Mặc dù ROE ở mức khoảng 16% nhưng biên lợi nhuận ròng lại khá thấp (~3.44%). Song trong tương lai với định hướng đầu tư mạnh hơn vào hạ tầng, biên lợi nhuận ròng sẽ cao hơn cùng với khoản phải thu hẹp đi. Từ tỷ trọng 0% năm 2018, đến Q1-2019, mảng cho thuê hạ tầng của CTR đã đóng góp 25% lợi nhuận gộp.

Management: Bởi như đã nói, Tập đoàn Công nghiệp – Viễn thông Quân đội (Viettel) nắm đến hơn 73% cổ phần CTR, không có tổ chức đối trọng và số rất ít cổ phiếu còn lại dành cho nhà đầu tư cá nhân nên có khá ít thông tin để đánh giá ban lanh đạo CTR. Mức trích lập khen thưởng phúc lợi hơn 15% LNST do tính chất ngành nghề chiếm dụng lao động cao, trong khi biên lợi nhuận ròng thấp (như đã nói ở trên). Kế hoạch tăng trưởng thấp, so với năm 2018 thì năm nay kế hoạch chỉ tăng 7.3%, điều này cũng không quá lạ bởi sự thu hẹp LN từ mảng xây lắp truyền thống.

Điểm tích cực là chính sách cổ tức khá hợp lý với sự kết hợp chi trả tiền mặt và cổ phiếu (xem thêm:

MOS: Nếu ta so sánh định giá hiện tại của các TowerCo lớn trên thế giới (như đã đề cập ở trên) với mức vốn hóa vỏn vẹn hơn 1,400 tỷ đồng, cộng với triển vọng phát triển hạ tầng viễn thông 4G/5G/IoT tại Việt Nam thì tiềm năng cho mô hình tương lai của CTR là khá lớn… Tuy vậy, tất cả sự trông đợi đó vẫn phải để thời gian đem đến câu trả lời thiết thực cho nhà đầu tư.

Giả định trong vài năm tiếp theo, doanh thu của CTR sẽ đến từ sự đều đặn của mảng VHKT và không có sự đột biến LN, tính thêm “nhân tố tăng trưởng g” (xem thêm:

Ngoài ra, xét đến bối cảnh thị trường chứng khoán ảm đạm như hiện tại, cùng với việc bắt đầu tư năm nay có vẻ như doanh nghiệp sẽ không còn các khoản book lợi nhuận từ mảng “thuần xây lắp” các năm trước, dẫn đến cần theo dõi mức EPS chưa điều chỉnh các năm tiếp theo là cần thiết, thì việc CTR có giá dưới 23.000 đ/cp không phải là kỳ vọng thái quá, bên cạnh đó, mức giá hời sẽ là 21.000 đ/cp. Tóm lại, bài viết này phân tích cổ phiếu CTR dưới góc độ triển vọng tương lai, nếu có ý định mua cổ phiếu CTR, thì hoặc là chỉ mua vào khi nó có giá dưới 25.000 đ/cp, hoặc là đợi vài năm nữa – khi mà các triển vọng và chiến lược về ngành nói trên của Viettel bắt đầu cho thấy tín hiệu rõ ràng hơn, thời điểm đó chúng ta sẽ cùng nhau bàn lại case nầy.

- Chú giải:

* Trích nguyên văn trong bản cáo bạch, về chiến lược, định hướng phát triển sản xuất kinh doanh của CTR: “Giai đoạn 2017-2020, công ty tiếp tục củng cố vị thế dẫn đầu trong lĩnh vực xây lắp hạ tầng viễn thông trong nước và duy trì mở rộng hoạt động xây lắp tại các thị trường nước ngoài đồng thời thực hiện chuyển dịch chiến lược từ công ty xây lắp truyền thống trở thành nhà vận hành khai thác mạng lưới viễn thông toàn cầu”. Mảng Vận hàng khai thác này còn khá nhiều tiềm năng do mới chỉ khải thác tại thị trường Việt Nam và một số tỉnh ở Myanmar, Campuchia.

** Về lĩnh vực TowerCo này, tức là thay vì chỉ làm dịch vụ xây lắp với biên lợi nhuận mỏng, CTR đầu tư các hạ tầng trạm phát sóng BTS/Small-cell và ăng-ten DAS để cho thuê các doanh nghiệp viễn thông, doanh nghiệp công nghệ,…(các nhà điều hành viễn thông đều muốn tối ưu chi phí bằng cách đi thuê các hạ tầng viễn thông), cũng từ đó mà giúp phổ cập truy cập internet băng rộng của quốc gia. Đây là mảng khá tiềm năng vì nhu cầu sử dụng mạng không dây (wireless) tốc độ cao của người tiêu dùng ngày càng lớn. Trên thế giới, các TowerCo như American Tower Co, Crown Castle Int’ và SBA Communications có vốn hóa khổng lồ (không dưới 20 tỷ USD) khiến cho kỳ vọng vào mô hình này của Viettel khá triển vọng. Tuy nhiên, để chuyển đổi thành công mô hình này đòi hỏi thời gian khá dài (mục tiêu đến 2025), ngoài ra CTR chỉ sở hữu các trạm và thiết bị trong khi các TowerCo khác trên thế giới có cả bất động sản đi liền.

*** Có nhiều cách để định giá cổ phiếu và lựa chọn Biên an toàn, bởi những điều này đều mang đậm nét định tính, phụ thuộc vào kinh nghiệm, trực giác của mỗi cá nhân. Thực chất, việc chọn một mức giá được coi là đủ an toàn cho riêng mỗi nhà đầu tư lại không hề phức tạp như nhiều người nghĩ, độc giả đón đọc bài viết của tôi trong tương lai bàn về cách định giá và chọn biên an toàn…

Cập nhật 10/9/2019

- Sau những đợt tăng vọt và rồi lại suy giảm đáng kể mức giá cổ phiếu, phản ánh sự định giá cân bằng của thị trường đối với CTR. Những tiềm năng về dòng tiền, lợi thế và giá trị vô hình của CTR mà chưa có nhiều người để ý sẽ dần được bộc lộ rõ qua thị giá. Nhà đầu tư đã có 1 lượt bán chốt lời ở vùng [60.x] và:

- Mảng VHKT đã nhanh chóng trở thành chủ đạo và đem lại mức doanh thu tích cực như mong đợi, xét đến triển vọng TowerCo, theo như BLĐ thì phải đến 2025 mới có thể thấy rõ mức độ hiện thực hóa. Song với những tiềm năng ghi nhận được thì CTR xứng đáng để NĐT thêm vào Watchlist và tích lũy khi nâng mức biên an toàn của cổ phiếu lên quanh vùng giá [35.x]

Chi tiết:

Minh Trần